| Эпоха нулевых ставок |

Ежедневный обзор рынков от Романов Капитал за 21.11.2013

Новостной фон

В среду коррекционные настроения на мировых рынках продолжили развиваться — американский индекс S&P500 завершил третью подряд сессию падением, а индикатор российского рынка RTS в моменте опускался на 1,3% и, вероятно, продолжит снижение сегодня. Негативные настроения поддержал релиз

( Читать дальше )

Новостной фон

В среду коррекционные настроения на мировых рынках продолжили развиваться — американский индекс S&P500 завершил третью подряд сессию падением, а индикатор российского рынка RTS в моменте опускался на 1,3% и, вероятно, продолжит снижение сегодня. Негативные настроения поддержал релиз

( Читать дальше )

- 3

- Просмотров: 1609

- 21 ноября 2013, 11:13

- Комментировать

| EUR/USD торгуется в прежних границах в ожидании действий ФРС |

Посмотреть график EUR/USD в реальном времени.

EUR/USD достигла новых минимумов за неделю во вторник, что объясняется возможным фиксированием прибылей накануне заседания ФРС сегодня. В торговлю вмешался представитель ЕЦБ Новотны с заявлениями о том, что европейский центробанк не намерен продолжать снижение ставок, а также не имеет инструментов для

( Читать дальше )

EUR/USD достигла новых минимумов за неделю во вторник, что объясняется возможным фиксированием прибылей накануне заседания ФРС сегодня. В торговлю вмешался представитель ЕЦБ Новотны с заявлениями о том, что европейский центробанк не намерен продолжать снижение ставок, а также не имеет инструментов для

( Читать дальше )

- 2

- Просмотров: 1932

- 30 октября 2013, 19:14

- Комментировать

| Сокращение QE3 теперь ожидается не ранее 2014 года |

Прекращение работы госслужб в США в течение 16 дней в октябре подорвало уверенность на рынках, отразилось на росте экономики, задержало выпуск важных экономических данных и, как следствие, значительно снизило ожидания по сворачиванию QE3 до конца текущего года. Большинство экспертов теперь рассчитывают на первую половину 2014 года.

Уже в сентябре ФРС

( Читать дальше )

Уже в сентябре ФРС

( Читать дальше )

- 2

- Просмотров: 2378

- 30 октября 2013, 11:56

- Комментировать

| Обама выдвинул Джаннет Йеллен на пост нового главы ФРС на смену Бену Бернанке |

Обама выбрал кандидата на пост главы ФРС США. 67-ми летняя Джаннет Йеллен сменит Бена Бернанке с 1 января 2014 года.

С 2010 года Джаннет является вице-президентом ФРС с октября 2010 года. Она известна как последовательный союзник Бернанке и приверженец проводимой политики количественного смягчения.

Напомню, Бен Бернанке сообщил о своем отказе от

( Читать дальше )

- 3

- Просмотров: 6998

- 10 октября 2013, 16:52

- Комментариев: 1

| Forex прогноз. Продажа USDJPY |

Аналитика форекс

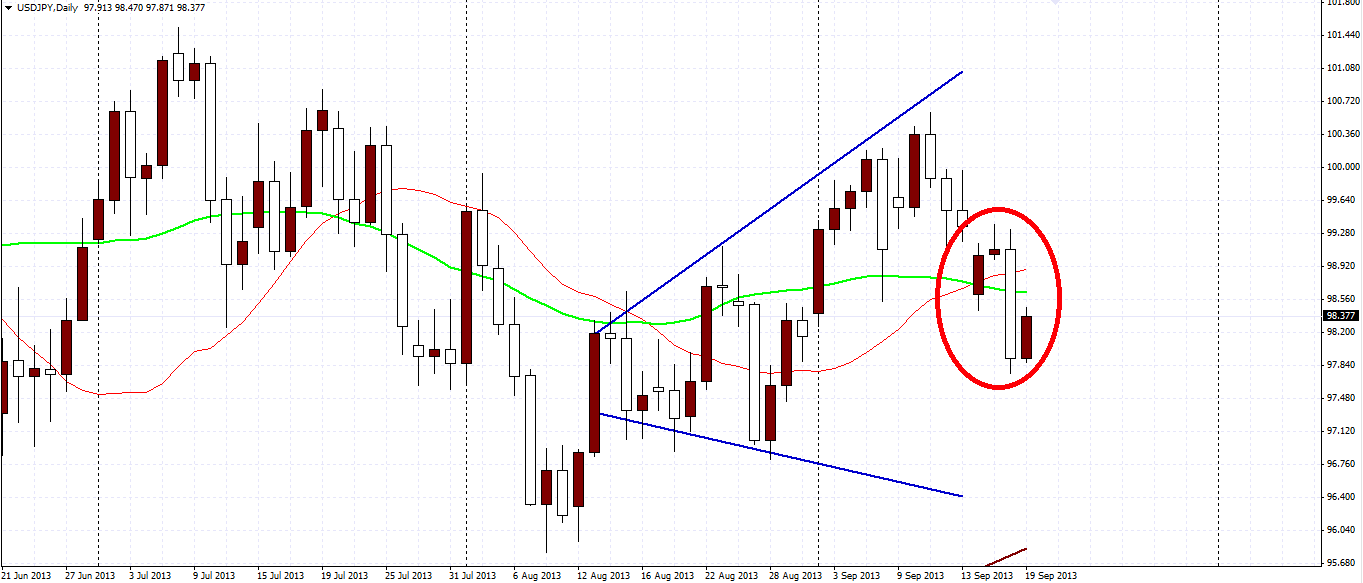

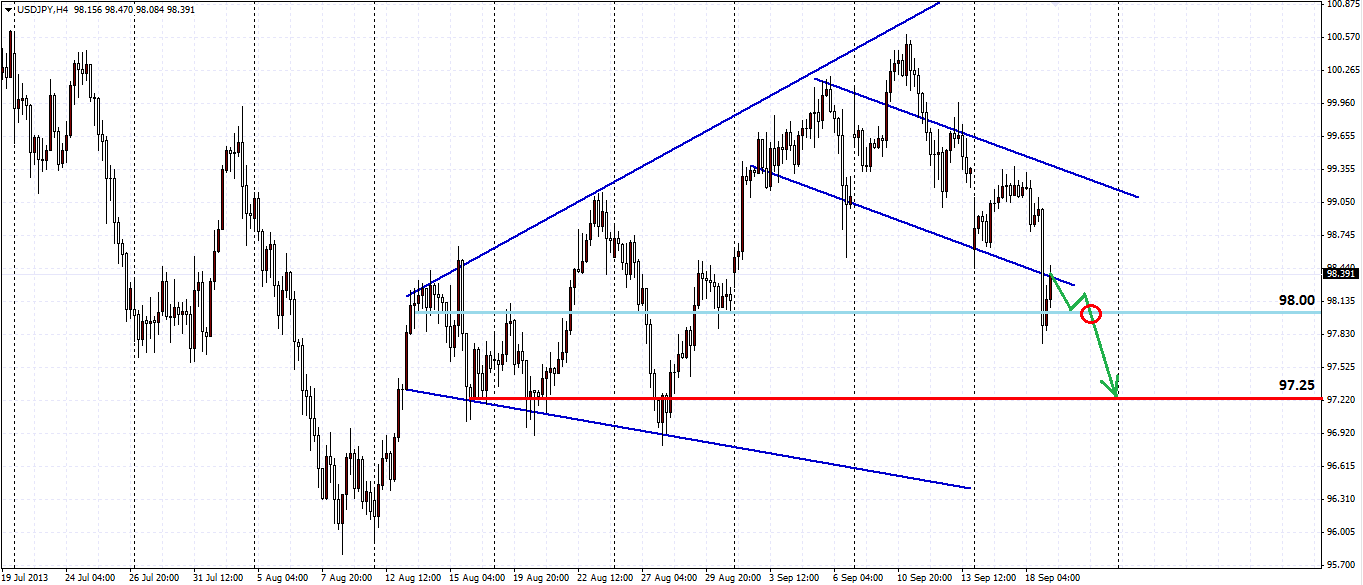

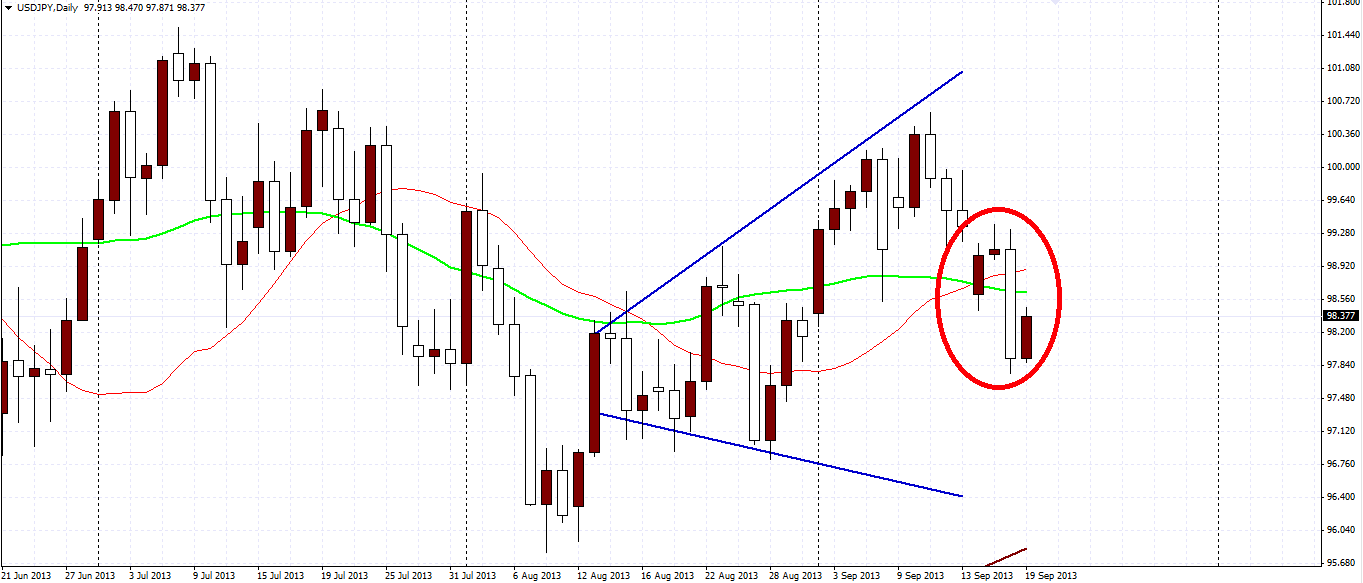

Бернанке обрушил доллар. На дневном графике USDJPY — закрытие гэпа и пробитие двух скользящих средних — 22- и 50-дневной.

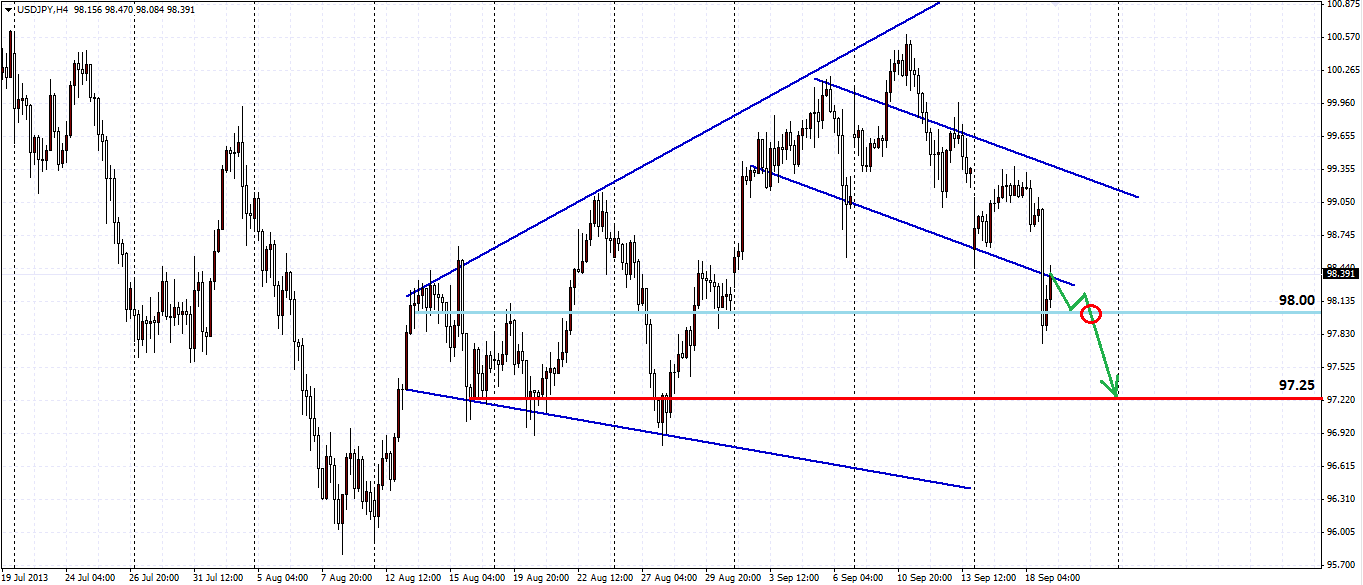

На 4-часовом графике — фигура «Голова и плечи», до конца недели прогноз следующий — пробитие вниз 98.00 и шорт до 97.25

Остальные сделки остаются открытыми:

AUDUSD — покупка с трейлинг стопом

GBPUSD — покупка с

( Читать дальше )

Бернанке обрушил доллар. На дневном графике USDJPY — закрытие гэпа и пробитие двух скользящих средних — 22- и 50-дневной.

На 4-часовом графике — фигура «Голова и плечи», до конца недели прогноз следующий — пробитие вниз 98.00 и шорт до 97.25

Остальные сделки остаются открытыми:

AUDUSD — покупка с трейлинг стопом

GBPUSD — покупка с

( Читать дальше )

- 0

- Просмотров: 1921

- 19 сентября 2013, 09:14

- Комментировать

| Держим позиции |

Сегодня состоится значимое фундаментальное событие — заседание ФРС, на котором будет определена дальнейшая судьба политики количественного смягчения QE3. В ожидании этого события рынки движутся в боковом направлении, не давая новых сигналов к открытию сделки. Можно передвинуть стоп-лоссы в зону безубытка в открытых ранее сделках, чтобы минимизировать свои

( Читать дальше )

( Читать дальше )

- 1

- Просмотров: 1612

- 18 сентября 2013, 08:37

- Комментировать

| Чего ожидать от заседания ФРС 18 сентября? |

-

- 31.4%

(11) - Ожидаю роста EUR/USD

- 31.4%

-

- 68.6%

(24) - Ожидаю падение EUR/USD

- 68.6%

Всем привет!

18.09 состоится главное событие недели — заседание ФРС. Чего от него ждать и когда?

В 22:00 МСК публикуются:

( Читать дальше )

- 10

- Просмотров: 8539

- 17 сентября 2013, 15:40

- Комментариев: 8

| Программа QE будет завершена … когда-нибудь |

Ежедневный обзор рынков от Романов Капитал за 19.08.2013

Вчера состоялся второй день парламентских слушаний выступления главы ФРС Бена Бернанке. Он подтвердил свою уверенность в том, что программу QE 3 необходимо сворачивать и уже обозначил четкие сроки: уже через год программа действовать не будет. Но Бернанке не дал четкого ответа о возможности начала

( Читать дальше )

Вчера состоялся второй день парламентских слушаний выступления главы ФРС Бена Бернанке. Он подтвердил свою уверенность в том, что программу QE 3 необходимо сворачивать и уже обозначил четкие сроки: уже через год программа действовать не будет. Но Бернанке не дал четкого ответа о возможности начала

( Читать дальше )

- 1

- Просмотров: 1721

- 19 июля 2013, 12:41

- Комментировать

| Почему на рынках царит смятение? |

Стин Якобсен, главный экономист брокерской компании Saxo Bank

«Смятение — слово, придуманное нами для обозначения действий, которые нам непонятны». – Генри Миллер

Почему на рынках царит смятение? Я не совсем понимаю, почему рынку так трудно осознать и приспособиться к едва заметным изменениям, введенным Федрезервом США в ходе последних двух

( Читать дальше )

«Смятение — слово, придуманное нами для обозначения действий, которые нам непонятны». – Генри Миллер

Почему на рынках царит смятение? Я не совсем понимаю, почему рынку так трудно осознать и приспособиться к едва заметным изменениям, введенным Федрезервом США в ходе последних двух

( Читать дальше )

- 1

- Просмотров: 2201

- 25 июня 2013, 17:27

- Комментариев: 1

| Заседание ФРС. Стоит ли ожидать интриги? |

Сегодня после окончании основной сессии произойдет главное событие недели и месяца, собственно заседание комитета по открытым рынкам и по ее окончании пресс-конференция господина Бена Бернанке. В 20:30 МСК по итогам заседания ФРС будет опубликовано значение ключевой процентной ставки. Напомним, что ранее представители Федеральной резервной системы

( Читать дальше )

- 2

- Просмотров: 1260470

- 13 сентября 2012, 12:53

- Комментариев: 2

| В фокусе - решение ФРС |

Основное событие в сегодняшнем календаре – безусловно, решение FOMC ФРС США по процентным ставкам и кредитно-денежной политике. Тем не менее, не следует сбрасывать со счетов и выходящие в течение дня макроэкономические показатели, наиболее значимыми для рынков из них являются Индексы деловой активности PMI в обрабатывающей промышленности в большинстве стран Еврозоны, Великобритании и Китае. Как обычно, перед выходом Non Farm Payrolls в пятницу, все обращают внимание на американские данные по количеству новых рабочих мест в частном секторе от ADP (ADP Non-Farm Employment Change).

Китайский Manufacturing PMI уже вышел, он оказался хуже прогнозов (50,1 против 50,5), но это пока не оказало заметного влияния на валютный рынок. Опубликованные 31 июля американские данные, в том числе PMI Чикаго и Индекс потребительского доверия Conference Board в июле оказались значимо лучше прогнозов. Это повлияло на рост рисковых рынков и снижение Доллара, однако, важнее здесь, наверно, то, что рост макроэкономических показателей прямо во время заседания FOMC может снизить вероятность введения мер стимулирования прямо сейчас. Судя по всем прошедшим выступлениям, Бернанке не хочет запуска QE3, и рост экономических показателей, вероятно, поможет пока обойтись без этого.

Повлияет ли это на Доллар? По идее, фундаментальной реакцией на снижение вероятности введения стимулирования должен был бы быть рост Доллара, но американская валюта продолжает упорно снижаться против всех своих конкурентов, особенно показательно – и против Йены тоже. Скорее всего, здесь не обошлось без целенаправленного действия «определенных рыночных сил», интересы которых, связанные с давлением на Доллар и фундаментально абсурдным желанием укрепить Евро пока совпадают. Всему этому способствует продолжающееся третий день снижение цен на американскую нефть. Вчера сентябрьский фьючерс закрылся по 88,81 доллара за баррель, показав снижение на 1,1% за день. Пока цена на нефть не начнет расти, американцам определенно выгодно снижение Доллара против всех, и оно происходит.

Необходимо, видимо, учесть и то, что все совпало так, что в то время как ключевым событием сегодня видится заседание FOMC, не менее важным для участников рынка является предстоящее заседание ЕЦБ. Ряд публичных выступлений его высокопоставленных представителей породил надежды на то, что ЕЦБ начнет действовать, в частности, придет на помощь участникам рынка облигаций, а также намекнет на скорое принятие дополнительных стимулирующих мер. В результате падение Евро удалось остановить, несмотря на нескончаемый поток словесного давления как аналитиков, так и участников рынка всех цветов и калибров. Началась коррекция Евро вверх, и началась эта коррекция с памятного выступления М. Драги в Лондоне. Это выступление иначе, как вербальной интервенцией в пользу Евро, не назовешь.

И вот завтра у Драги и его соратников в руках будут все рычаги, кнопки, клавиши и другие необходимые инструменты для того, чтобы что-то из обещанного и высказанного сделать. Или не сделать, но пообещать еще что-нибудь. В зависимости от этого «позитива», или «негатива» на рынках должны возникнуть движения в ту, или в другую сторону. Если исходить из факта состоявшейся с подачи Драги вербальной интервенции в пользу роста Евро, целью текущего момента для ЕЦБ остается сделать так, чтобы Евро был в выигрыше в любом случае, и коррекция вверх продолжилась. Учитывая, что эта вода будет литься на мельницу всех рисковых активов, американцы тоже должны быть довольны, т.к. пойдут вверх их фондовые индексы. Единственное, что может ограничить эту всеобщую радость – возможное возобновление роста цен на нефть, спровоцированное падением Доллара.

Конечно, и в ЕЦБ когда-то спохватятся, что запуск Евро в рост станет мешать, и даже противоречить их собственным действиям в рамках снижения ставок и количественного ослабления. Поэтому движение Евро вверх против Доллара будет только коррекцией, полного и бескомпромиссного разворота ждать, наверно, нет смысла, существующей Еврозоне нужен дешевый Евро. Но, может быть, мы опять чего-то не знаем, как не знаем до конца того, что же именно руководящие Еврозоной политические элиты хотят в этой зоне построить. В пользу того, что в этом всем опять кто-то что-то темнит, говорят начавшиеся сегодня разговоры о ценовой стабильности.

В общем, начиная с сегодняшнего вечера, есть смысл на порядок повысить бдительность и осторожность.

Аналитика компании My Trade Markets

При повторном использовании материалов, взятых с сайта компании My Trade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна!

Китайский Manufacturing PMI уже вышел, он оказался хуже прогнозов (50,1 против 50,5), но это пока не оказало заметного влияния на валютный рынок. Опубликованные 31 июля американские данные, в том числе PMI Чикаго и Индекс потребительского доверия Conference Board в июле оказались значимо лучше прогнозов. Это повлияло на рост рисковых рынков и снижение Доллара, однако, важнее здесь, наверно, то, что рост макроэкономических показателей прямо во время заседания FOMC может снизить вероятность введения мер стимулирования прямо сейчас. Судя по всем прошедшим выступлениям, Бернанке не хочет запуска QE3, и рост экономических показателей, вероятно, поможет пока обойтись без этого.

Повлияет ли это на Доллар? По идее, фундаментальной реакцией на снижение вероятности введения стимулирования должен был бы быть рост Доллара, но американская валюта продолжает упорно снижаться против всех своих конкурентов, особенно показательно – и против Йены тоже. Скорее всего, здесь не обошлось без целенаправленного действия «определенных рыночных сил», интересы которых, связанные с давлением на Доллар и фундаментально абсурдным желанием укрепить Евро пока совпадают. Всему этому способствует продолжающееся третий день снижение цен на американскую нефть. Вчера сентябрьский фьючерс закрылся по 88,81 доллара за баррель, показав снижение на 1,1% за день. Пока цена на нефть не начнет расти, американцам определенно выгодно снижение Доллара против всех, и оно происходит.

Необходимо, видимо, учесть и то, что все совпало так, что в то время как ключевым событием сегодня видится заседание FOMC, не менее важным для участников рынка является предстоящее заседание ЕЦБ. Ряд публичных выступлений его высокопоставленных представителей породил надежды на то, что ЕЦБ начнет действовать, в частности, придет на помощь участникам рынка облигаций, а также намекнет на скорое принятие дополнительных стимулирующих мер. В результате падение Евро удалось остановить, несмотря на нескончаемый поток словесного давления как аналитиков, так и участников рынка всех цветов и калибров. Началась коррекция Евро вверх, и началась эта коррекция с памятного выступления М. Драги в Лондоне. Это выступление иначе, как вербальной интервенцией в пользу Евро, не назовешь.

И вот завтра у Драги и его соратников в руках будут все рычаги, кнопки, клавиши и другие необходимые инструменты для того, чтобы что-то из обещанного и высказанного сделать. Или не сделать, но пообещать еще что-нибудь. В зависимости от этого «позитива», или «негатива» на рынках должны возникнуть движения в ту, или в другую сторону. Если исходить из факта состоявшейся с подачи Драги вербальной интервенции в пользу роста Евро, целью текущего момента для ЕЦБ остается сделать так, чтобы Евро был в выигрыше в любом случае, и коррекция вверх продолжилась. Учитывая, что эта вода будет литься на мельницу всех рисковых активов, американцы тоже должны быть довольны, т.к. пойдут вверх их фондовые индексы. Единственное, что может ограничить эту всеобщую радость – возможное возобновление роста цен на нефть, спровоцированное падением Доллара.

Конечно, и в ЕЦБ когда-то спохватятся, что запуск Евро в рост станет мешать, и даже противоречить их собственным действиям в рамках снижения ставок и количественного ослабления. Поэтому движение Евро вверх против Доллара будет только коррекцией, полного и бескомпромиссного разворота ждать, наверно, нет смысла, существующей Еврозоне нужен дешевый Евро. Но, может быть, мы опять чего-то не знаем, как не знаем до конца того, что же именно руководящие Еврозоной политические элиты хотят в этой зоне построить. В пользу того, что в этом всем опять кто-то что-то темнит, говорят начавшиеся сегодня разговоры о ценовой стабильности.

В общем, начиная с сегодняшнего вечера, есть смысл на порядок повысить бдительность и осторожность.

Аналитика компании My Trade Markets

При повторном использовании материалов, взятых с сайта компании My Trade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна!

- 0

- Просмотров: 2411

- 1 августа 2012, 16:09

- Комментировать

| Неделя повышенной интенсивности. |

Эта неделя завершает июль и начинает август, и это делает ее особенно насыщенной в смысле важных событий экономического календаря. В среду, 1 августа состоится решение по ставкам FOMC ФРС США. В четверг решения по ставкам и кредитно-денежной политике опубликуют Банк Англии и ЕЦБ. Основная масса специалистов не ожидает никаких изменений в политике обоих ЦБ. В пятницу выйдут данные по американскому рынку труда. Non Farm Payrolls ожидается на уровне 100 000. В течение недели выйдет много макроэкономических показателей, способных оказаться локальными драйверами для финансовых рынков, особенно, если эти данные смогут тем, или иным способом удивить инвесторов.

Однако в последнее время на рынки значительно большее влияние оказывают незапланированные события, последним из которых, как все мы помним, оказалось выступление председателя ЕЦБ М. Драги в Лондоне. Сегодня Драги, возможно, проведет переговоры с руководством немецкого Бундесбанка о новых мерах ЕЦБ, которые будут включать предложения по покупке облигаций, снижению ставок и новому LTRO. Об этом неофициально сообщили несколько источников в прошлую пятницу. Злые на язык журналисты по этому поводу не преминули намекнуть на «независимость» ЕЦБ, и Драги в частности. Как бы там ни было на самом деле, мы хотим сказать, что без немцев на самом деле – никуда, а самое главное – возможно, что эта встреча, если она действительно состоится, может стать сильным драйвером для Евро на валютном рынке. Похоже, что Драги, а скорее, его политическим «заказчикам» по-прежнему нужен рост Евро, как символа всей европейской идеи. Ничем другим, кроме этого, и, естественно, технической потребности в коррекции, объяснить последний рывок Евро вверх просто невозможно.

Если говорить о политике ФРС США на ближайшее будущее, она для большинства участников рынка связывается с возможными намеками на дальнейшее стимулирование американской экономики, которая уже почти не растет с одной стороны, и отличается по-прежнему слишком высоким уровнем безработицы. Это, по мнению большинства участников рынка, требует вмешательства со стороны ФРС. Все ждут QE3, и считают, что ФРС должна каким-либо образом на это намекнуть, вплоть до того, что прямо на него указать. Мы в этом плане поддерживаем мнение наиболее взвешенных специалистов некоторых крупных банков, которые считают, что прямо сейчас нет особых оснований для начала количественного ослабления. Это, все-таки, очень жесткая мера, для которой нужны значительно более жесткие основания в виде совсем уж плохих макроэкономических данных. ФРС пойдет на QE3, только получив такие плохие данные. Максимум, чего, на наш взгляд, можно ожидать на этой неделе в среду, это того, что Бернанке в качестве стимула предложит продлить срок повышения процентных ставок еще на год, скажем, до конца 2015 года. Уже это может стать драйвером для роста высокодоходных валют против американского Доллара. Теперь возникает вопрос – продолжает ли Евро оставаться высокодоходной валютой? По сути, уже, наверно, нет, но против Доллара на подобной информации вырасти может.

Похоже, Евро вновь вернулся к такой ситуации, когда политическая необходимость роста превышает экономическую потребность в снижении. И сейчас все, что может хоть как-то быть похожим на позитив, будет использоваться для роста, и этот политический «заказ» будут исполнять и Центральные банки стран Еврозоны, и другие официальные и полуофициальные имена, которые мы иронически называем «определенные рыночные силы». Вот и сегодня Евро пытался вырасти на довольно «сереньких» результатах итальянского аукциона по среднесрочным облигациям, и не упал после опубликованной статистики по Еврозоне. Не упал, несмотря на то, что индексы делового климата, потребительского и экономического доверия Еврозоны продолжили изменяться в отрицательную сторону еще более значительно, чем в предыдущем месяце.

Рынок сконцентрирован на возможных действиях со стороны ЕЦБ. Вернее, на словах, которые он ожидает услышать от М. Драги, поскольку, до действий еще весьма далеко. Именно вера в такие слова о «действенных мерах» со стороны ЕЦБ, оказывает ключевую поддержку Евро, позволяя ему игнорировать негатив со стороны экономической статистики, и раздувая до небес все, что можно принять за позитив.

Пока и это не очень-то срабатывает, но, возможно, с приходом на рынок американцев поддержка Евро усилится.

Аналитика компании My Trade Markets

При повторном использовании материалов, взятых с сайта компании My Trade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна!

Однако в последнее время на рынки значительно большее влияние оказывают незапланированные события, последним из которых, как все мы помним, оказалось выступление председателя ЕЦБ М. Драги в Лондоне. Сегодня Драги, возможно, проведет переговоры с руководством немецкого Бундесбанка о новых мерах ЕЦБ, которые будут включать предложения по покупке облигаций, снижению ставок и новому LTRO. Об этом неофициально сообщили несколько источников в прошлую пятницу. Злые на язык журналисты по этому поводу не преминули намекнуть на «независимость» ЕЦБ, и Драги в частности. Как бы там ни было на самом деле, мы хотим сказать, что без немцев на самом деле – никуда, а самое главное – возможно, что эта встреча, если она действительно состоится, может стать сильным драйвером для Евро на валютном рынке. Похоже, что Драги, а скорее, его политическим «заказчикам» по-прежнему нужен рост Евро, как символа всей европейской идеи. Ничем другим, кроме этого, и, естественно, технической потребности в коррекции, объяснить последний рывок Евро вверх просто невозможно.

Если говорить о политике ФРС США на ближайшее будущее, она для большинства участников рынка связывается с возможными намеками на дальнейшее стимулирование американской экономики, которая уже почти не растет с одной стороны, и отличается по-прежнему слишком высоким уровнем безработицы. Это, по мнению большинства участников рынка, требует вмешательства со стороны ФРС. Все ждут QE3, и считают, что ФРС должна каким-либо образом на это намекнуть, вплоть до того, что прямо на него указать. Мы в этом плане поддерживаем мнение наиболее взвешенных специалистов некоторых крупных банков, которые считают, что прямо сейчас нет особых оснований для начала количественного ослабления. Это, все-таки, очень жесткая мера, для которой нужны значительно более жесткие основания в виде совсем уж плохих макроэкономических данных. ФРС пойдет на QE3, только получив такие плохие данные. Максимум, чего, на наш взгляд, можно ожидать на этой неделе в среду, это того, что Бернанке в качестве стимула предложит продлить срок повышения процентных ставок еще на год, скажем, до конца 2015 года. Уже это может стать драйвером для роста высокодоходных валют против американского Доллара. Теперь возникает вопрос – продолжает ли Евро оставаться высокодоходной валютой? По сути, уже, наверно, нет, но против Доллара на подобной информации вырасти может.

Похоже, Евро вновь вернулся к такой ситуации, когда политическая необходимость роста превышает экономическую потребность в снижении. И сейчас все, что может хоть как-то быть похожим на позитив, будет использоваться для роста, и этот политический «заказ» будут исполнять и Центральные банки стран Еврозоны, и другие официальные и полуофициальные имена, которые мы иронически называем «определенные рыночные силы». Вот и сегодня Евро пытался вырасти на довольно «сереньких» результатах итальянского аукциона по среднесрочным облигациям, и не упал после опубликованной статистики по Еврозоне. Не упал, несмотря на то, что индексы делового климата, потребительского и экономического доверия Еврозоны продолжили изменяться в отрицательную сторону еще более значительно, чем в предыдущем месяце.

Рынок сконцентрирован на возможных действиях со стороны ЕЦБ. Вернее, на словах, которые он ожидает услышать от М. Драги, поскольку, до действий еще весьма далеко. Именно вера в такие слова о «действенных мерах» со стороны ЕЦБ, оказывает ключевую поддержку Евро, позволяя ему игнорировать негатив со стороны экономической статистики, и раздувая до небес все, что можно принять за позитив.

Пока и это не очень-то срабатывает, но, возможно, с приходом на рынок американцев поддержка Евро усилится.

Аналитика компании My Trade Markets

При повторном использовании материалов, взятых с сайта компании My Trade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна!

- 0

- Просмотров: 2366

- 30 июля 2012, 15:21

- Комментировать

| Игра для трейдеров: симулятор Бена Бернанке |

С чего бы начать мою новую группу с говорящим названием «Фрикции рынка»…

Вот в этой новости прочитал про некую игру на сайте ФРБ Сан-Франциско.

Не поленился, сходил нашел игру.

Смысл в том, чтобы, изменяя раз в квартал процентную ставку, держать инфляцию и безработицу на приемлимых уровнях.

( Читать дальше )

Вот в этой новости прочитал про некую игру на сайте ФРБ Сан-Франциско.

Не поленился, сходил нашел игру.

Смысл в том, чтобы, изменяя раз в квартал процентную ставку, держать инфляцию и безработицу на приемлимых уровнях.

( Читать дальше )

- 3

- Просмотров: 15459

- 12 июля 2012, 12:19

- Комментариев: 2

| Новости в несколько строк (Вторник, 27 марта) |

Приветствую, коллеги спекулянты

Несомненно, важнейшее событие последних дней — выступление господина Бернанке. И дело не только в том, что его выступление традиционно обращает на себя внимание инвесторов, любопытны акценты этой речи. Глава ФРС настойчиво убеждал слушателей перестать испытывать оптимизм по отношению к американской экономике. Заметный рост ВВП? 3%?.. Не волнуйтесь, через пару месяцев рост будет 2%. Сокращается безработица? Плюньте! Сокращение происходит не столько за счет увеличения рабочих мест, сколько за счет уменьшения количества увольнений. Просто в период кризиса увольнений было так много, что нынешнее число создает иллюзию улучшения в сфере занятости. Зачем это нужно? Напакостить Обаме в разгар предвыборной гонки? Навряд ли. Америке нужен дешевый доллар. Сейчас популярно говорить о двух важнейших проблемах США: безработица и раздутый госдолг.

Несомненно, важнейшее событие последних дней — выступление господина Бернанке. И дело не только в том, что его выступление традиционно обращает на себя внимание инвесторов, любопытны акценты этой речи. Глава ФРС настойчиво убеждал слушателей перестать испытывать оптимизм по отношению к американской экономике. Заметный рост ВВП? 3%?.. Не волнуйтесь, через пару месяцев рост будет 2%. Сокращается безработица? Плюньте! Сокращение происходит не столько за счет увеличения рабочих мест, сколько за счет уменьшения количества увольнений. Просто в период кризиса увольнений было так много, что нынешнее число создает иллюзию улучшения в сфере занятости. Зачем это нужно? Напакостить Обаме в разгар предвыборной гонки? Навряд ли. Америке нужен дешевый доллар. Сейчас популярно говорить о двух важнейших проблемах США: безработица и раздутый госдолг.

( Читать дальше )

Несомненно, важнейшее событие последних дней — выступление господина Бернанке. И дело не только в том, что его выступление традиционно обращает на себя внимание инвесторов, любопытны акценты этой речи. Глава ФРС настойчиво убеждал слушателей перестать испытывать оптимизм по отношению к американской экономике. Заметный рост ВВП? 3%?.. Не волнуйтесь, через пару месяцев рост будет 2%. Сокращается безработица? Плюньте! Сокращение происходит не столько за счет увеличения рабочих мест, сколько за счет уменьшения количества увольнений. Просто в период кризиса увольнений было так много, что нынешнее число создает иллюзию улучшения в сфере занятости. Зачем это нужно? Напакостить Обаме в разгар предвыборной гонки? Навряд ли. Америке нужен дешевый доллар. Сейчас популярно говорить о двух важнейших проблемах США: безработица и раздутый госдолг.

Несомненно, важнейшее событие последних дней — выступление господина Бернанке. И дело не только в том, что его выступление традиционно обращает на себя внимание инвесторов, любопытны акценты этой речи. Глава ФРС настойчиво убеждал слушателей перестать испытывать оптимизм по отношению к американской экономике. Заметный рост ВВП? 3%?.. Не волнуйтесь, через пару месяцев рост будет 2%. Сокращается безработица? Плюньте! Сокращение происходит не столько за счет увеличения рабочих мест, сколько за счет уменьшения количества увольнений. Просто в период кризиса увольнений было так много, что нынешнее число создает иллюзию улучшения в сфере занятости. Зачем это нужно? Напакостить Обаме в разгар предвыборной гонки? Навряд ли. Америке нужен дешевый доллар. Сейчас популярно говорить о двух важнейших проблемах США: безработица и раздутый госдолг.

( Читать дальше )

- 2

- Просмотров: 2958

- 27 марта 2012, 18:25

- Комментировать